Diversifier en 2025 : aller au-delà des marchés publics et vers les actifs privés

Les investisseurs feraient bien de contrebalancer leurs placements en bourse en augmentant leur exposition aux placements privés.

Première publication le 20 novembre 2024 par Fidelity International.

Rédigé par Noa Shoham, chef de la recherche et cogestionnaire de portefeuille, Actifs privés, et Neil Cable*, chef des placements immobiliers européens.

Principales convictions pour 2025

- Le capital-investissement demeure la catégorie d’actifs la plus dynamique, et le marché intermédiaire offre, selon nous, les meilleures options en matière de ratio risque/rendement, compte tenu du calme régnant sur le marché des PAPE.

- Les occasions sont appelées à se multiplier dans le domaine des infrastructures, où le déséquilibre entre l’offre et la demande alimente la croissance dans les secteurs des infrastructures numériques et de l’énergie renouvelable.

- Les prêts de premier rang demeurent une option intéressante pour obtenir une exposition aux prêts privés garantis, étant donné les prévisions de taux d’intérêt relativement élevés pendant un certain temps.

- Le segment des immeubles de bureaux est en voie de reprise en Europe, et les bas prix actuels pourraient générer de solides rendements au cours des deux ou trois prochaines années.

Les actifs privés étant sur le point d’amorcer un nouveau cycle, le premier semestre de 2025 devrait offrir des prix attrayants pour une sélection de placements riche en promesses.

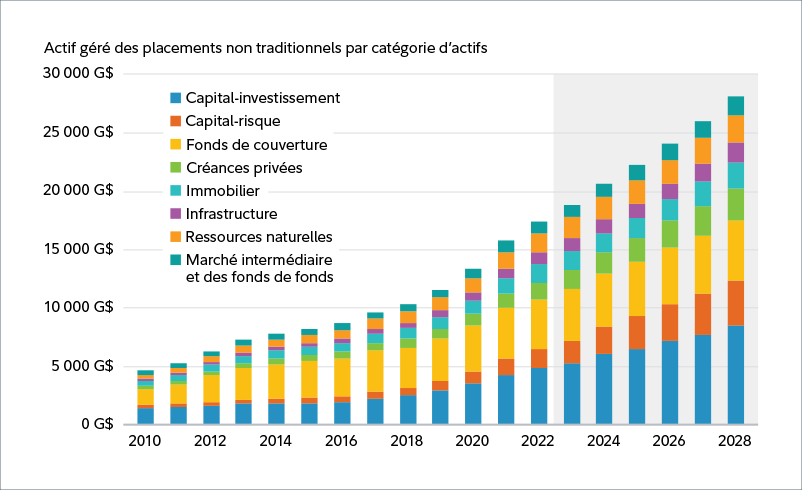

Il s’agira d’un cycle au cours duquel les marchés privés se démarqueront. Cette catégorie d’actifs n’est plus considérée comme un segment spécialisé du fait de sa croissance exceptionnelle au cours des cinq dernières années. La diversité et le niveau de sophistication des produits offerts aux investisseurs, quelles que soient leurs priorités stratégiques, atteignent un nouveau niveau de maturité.

Comme ils le font pour leurs placements en bourse, les investisseurs peuvent désormais construire leur portefeuille de placements privés en fonction de leur profil risque/rendement. Par exemple, un investisseur axé sur la croissance peut choisir une pondération élevée des fonds de capital-investissement – qu’il s’agisse de stratégies de rachat, de croissance ou même de capital-risque –, tandis qu’un investisseur axé sur le revenu peut plutôt accroître son exposition aux créances privées ou aux infrastructures de base pour obtenir des distributions stables. Un portefeuille d’actifs privés diversifié peut combiner toutes les catégories d’actifs.

Revirement de situation

Nous prévoyons une bonne année 2025 pour le capital-investissement. Après des années d’activité anémique attribuable à la volatilité mondiale, la demande refoulée de nouvelles transactions combinées à de solides offres de financement devrait contribuer à la conclusion d’un plus grand nombre de transactions. Une telle situation s’observe déjà aux États-Unis et devrait également s’étendre à l’Europe, très fortement réglementée et souvent plus prudente, en particulier dans les secteurs des logiciels, des technologies et des services.

Évidemment, une hausse des acquisitions au moyen du capital-investissement améliorera les perspectives des fonds de crédit privé, qui financent et parrainent ces fusions et acquisitions, et des fonds d’acquisition, qui constituent déjà la majorité du marché du capital-investissement.

Ces dernières années, le crédit privé a monopolisé l’attention en raison des taux d’intérêt élevés. Bien que le contexte pourrait changer en 2025, l’ensemble des gestionnaires d’Europe et des États-Unis que nous avons interrogés déclarent que leurs fonds de financement direct continuent de croître. Les rendements diminuent par rapport aux 10 % à 11 % offerts il y a un an, dans un contexte d’insuffisance de liquidités, mais les rendements du financement direct avec commandité se maintiennent toutefois autour de 7 % à 9 %, ce qui reste très intéressant.

Étant donné la diversité qu’offre désormais l’univers des créances privées, l’argument en faveur de leur inclusion dans un portefeuille est plutôt convaincant. Par ailleurs, environ 96 % des sociétés européennes dont le chiffre d’affaires dépasse 100 millions de dollars américains sont toujours non cotées1, tandis que l’âge médian d’une société à l’introduction en bourse est passé de quatre ans en 1999 à 12 ans en 20202.

Pour les investisseurs qui cherchent d’autres façons de diversifier leurs placements en 2025, la maturité croissante du marché intermédiaire pourrait être intéressante. Autrefois considérés comme des produits spécialisés utilisés exclusivement par les vendeurs en difficulté, les prêts offerts sur le marché intermédiaire, désormais énorme, donnent accès à des prêts de cohortes passées. Les opérations dirigées par un commandité se sont répandues – représentant désormais environ la moitié du marché mondial – et devraient se poursuivre en 2025 dans les secteurs du capital-investissement, du crédit, de l’infrastructure et de l’immobilier à mesure que les gestionnaires libèrent les financements disponibles en transférant leurs avoirs dans d’autres instruments.

Des placements solides et stables

Dans le cas d’un investisseur qui cherche à accroître la stabilité de son portefeuille, les secteurs de l’infrastructure et de l’immobilier offriront des placements à long terme assortis de prix d’entrée attrayants au cours de la première moitié de 2025.

Les actifs numériques et la transition énergétique sont les deux principaux moteurs du marché des infrastructures à l’heure actuelle. La consommation accrue de données sera exacerbée par l’IA et la demande croissante d’énergie renouvelable. En outre, l’évolution de l’IA nécessitera davantage de centres de données (soit plus d’occasions dans les infrastructures) et d’investissements supplémentaires dans des sociétés de logiciels financées par des capitaux privés.

Il reste à voir comment la nouvelle administration américaine mettra en œuvre le programme de transition énergétique, mais comme certains des plus grands projets concernent des états républicains, nous ne prévoyons pas d’annulation à ce chapitre. L’Europe est décidément plus engagée dans cette transition, tandis que l’énergie traditionnelle et du secteur intermédiaire continue de jouer un plus grand rôle sur le marché américain.

Le redressement des actifs privés en 2025 devrait être plus marqué dans le secteur immobilier européen. Le moment est donc bien choisi d’investir dans ce marché, compte tenu des faibles prix et de la grande disponibilité d’actifs. L’importance croissante de la logistique a été bien documentée, et à juste titre : l’adoption généralisée des achats en ligne, accélérée par la série de confinements, ainsi que la proximité des chaînes d’approvisionnement stimuleront la demande d’entrepôts sur l’année. Nous sommes très enthousiastes à l’égard des perspectives du secteur de l’immobilier de bureaux, surtout de la stratégie de transition verte consistant à rénover les immeubles pour les décarboner, et des portefeuilles qui ne détiennent pas déjà d’actifs de bureaux.

Si les marchés américain et européen sont asynchrones à l’aube de la nouvelle année, l’offre excédentaire d’immeubles de bureaux a été nettement plus marquée aux États-Unis, et les perspectives de ce sous-secteur y semblent moins attrayantes qu’en Europe. Toutefois, la demande devrait augmenter du côté des actifs résidentiels en Europe et aux États-Unis en raison de la sous-offre structurelle.

1 Pour les sociétés dont le chiffre d’affaires des 12 derniers mois est supérieur à 100 millions de dollars, en nombre, jusqu’en avril 2024; S&P Capital IQ.

2 Données du PAPE, Jay R. Ritter.

* Neil Cable a pris sa retraite et quitté Fidelity le 31 mars 2025.

Ce document est publié par Fidelity Investments Canada s.r.i. (« FIC »). Sauf indication contraire, toutes les opinions exprimées sont celles de Fidelity International qui agit à titre de sous-conseiller pour certains mandats et produits de placements institutionnels de FIC.

Le contenu de ce document ne constitue pas une distribution ni une offre ou une sollicitation de recourir aux services de gestion de placement de Fidelity; il ne constitue pas non plus une sollicitation ou une offre d’achat ou de vente de titres dans tout territoire ou pays où une telle distribution ou une telle offre ne sont pas autorisées ou contreviendraient aux lois et règlements régionaux. Fidelity ne prétend pas que ce contenu soit pertinent dans toutes les régions ni que les opérations ou les services qui y sont mentionnés soient disponibles ou appropriés pour la vente ou l’utilisation dans tout pays ou toute juridiction, ou par tout investisseur ou toute contrepartie.

Ce document ne s’adresse pas aux personnes se trouvant aux États-Unis et ces dernières ne doivent prendre aucune décision en fonction de l’information qu’il contient; ce contenu est uniquement destiné aux personnes qui résident dans les territoires où la distribution des fonds correspondants est autorisée, ou dans lesquels cette autorisation n’est pas nécessaire. Fidelity n’est pas habilitée à gérer ou à distribuer des fonds ou des produits de placement aux personnes qui résident en Chine continentale ni à leur fournir des services de gestion ou de conseils en placement. Toute personne ou entité qui consulte cette information le fait de sa propre initiative, s’engage à respecter les lois et les réglementations locales applicables et devrait s’adresser à des conseillers professionnels.

Toute référence dans le présent document à des titres en particulier ne doit pas être interprétée comme une recommandation d’achat ou de vente de ces titres; elle est incluse à titre d’information seulement. Les investisseurs doivent également noter que les opinions exprimées ne sont peut-être plus d’actualité et que Fidelity peut avoir déjà pris des mesures en fonction de ces opinions. Les recherches et les analyses contenues dans le présent document ont été obtenues par Fidelity pour ses propres besoins à titre de gestionnaire de placements et peuvent déjà avoir été utilisées à ces fins. Ce document a été créé par Fidelity International.

Ce document peut contenir des « énoncés prospectifs » qui reposent sur certaines hypothèses prévisionnelles. Ces énoncés se fondent sur l’information disponible à la date à laquelle ils sont préparés et FIC décline toute obligation de les mettre à jour. Les événements réels sont difficiles à prévoir et peuvent différer des hypothèses. Il est impossible de garantir que les énoncés de nature prévisionnelle, y compris ceux qui présentent des rendements projetés, se concrétiseront, ou que l’état du marché ou les rendements réels ne différeront pas de manière importante ou défavorable de ceux qui sont prévus.

Le présent article a été fourni par Fidelity Investments Canada s.r.i. (Fidelity) à titre informatif seulement.

Le rendement antérieur n’est pas une indication fiable des résultats futurs.

Ce document peut contenir de l’information provenant de sociétés qui ne sont pas affiliées à Fidelity (« contenu de tierces parties »). Fidelity n’a pas participé à la préparation, au choix ou à la rédaction de ce contenu de tierces parties et elle n’approuve ni ne recommande cette information, que ce soit de façon explicite ou implicite.

Fidelity International se rapporte au groupe de sociétés qui constitue l’organisation mondiale de gestion des placements et fournit des produits et des services dans des territoires à l’extérieur de l’Amérique du Nord. Fidelity, Fidelity International, le logo Fidelity International et le symbole F sont des marques de commerce de FIL Limited. Fidelity ne fait que transmettre des renseignements sur les produits et services, et ne fournit aucun conseil en placement fondé sur la situation personnelle des investisseurs.