Contexte macroéconomique en 2025 : reflation probable aux États-Unis

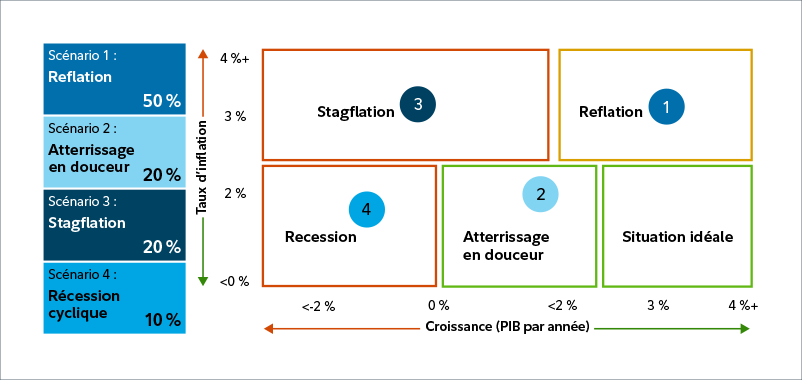

Un contexte de reflation économique aux États-Unis est notre scénario de base pour 2025 en raison d’un virage politique important.

Première publication le 20 novembre 2024 par Fidelity International.

Rédaction par Salman Ahmed, chef mondial de la macroéconomie et de la répartition stratégique de l’actif

La victoire éclatante des républicains aux élections de novembre a changé les perspectives économiques pour 2025 de manière significative. Le scénario d’atterrissage en douceur aux États-Unis que nous avions retenu avec confiance comme scénario de base pour la majeure partie de 2024 devrait céder la place à la reflation en 2025. Toutefois, cette économie dont la croissance exceptionnelle a soutenu le reste du monde au cours des dernières années pourrait aussi se replier sur elle-même et adopter des politiques plus protectionnistes.

L’adoption de politiques favorisant la croissance et d’autres mesures d’assouplissement budgétaires devrait faire grimper l’inflation et réduire le risque de récession aux États-Unis, nous amenant à revoir notre évaluation de la phase dans laquelle nous nous trouvons du milieu à la fin du cycle. Toutefois, d’autres grandes économies, en particulier l’Europe et la Chine, devront composer avec un changement dans les politiques commerciales et industrielles des États-Unis, ce qui risque d’affaiblir leurs perspectives de croissance et d’exercer des pressions à la baisse sur l’inflation intérieure en raison d’une baisse de la demande extérieure.

Ensemble, ces divergences soutiendront la croissance des États-Unis en 2025; cependant, l’alourdissement du fardeau de la dette publique est la tendance sous-jacente à long terme. Nous croyons que les finances publiques atteignent rapidement leurs limites et qu’une inflation supérieure à la cible est susceptible de devenir l’option la moins coûteuse pour une résolution ordonnée du problème de la soutenabilité de la dette.

Au-delà des changements de politiques dans les pays développés, nous devons également surveiller de près les développements géopolitiques, tant dans la guerre entre la Russie et l’Ukraine que dans le conflit au Moyen-Orient, qui pourraient peser sur la conjoncture macroéconomique mondiale.

L’exceptionnalisme américain

Une politique budgétaire expansionniste et des tarifs douaniers nettement plus élevés seront probablement les pièces maîtresses du second mandat de Donald Trump. L’économie se porte bien, le risque de récession s’étant résorbé compte tenu de la consommation robuste, des bilans solides dans le secteur privé et de l’affaiblissement du marché du travail qui demeure néanmoins fort d’un point de vue historique. Dans ce contexte, les changements annoncés par la nouvelle administration renforcent considérablement les probabilités d’une hausse marquée de l’inflation aux États-Unis à partir du deuxième trimestre.

Nous supposons que les fameux tarifs douaniers (60 % pour la Chine et 20 % pour le reste du monde) sont des taux maximalistes destinés à des négociations potentielles si la nouvelle administration poursuit ses objectifs protectionnistes. Or, s’il est possible que les taux finaux soient nettement inférieurs, l’incidence de ceux-ci sur une économie qui a constamment surpassé les attentes serait néanmoins considérable au cours de l’année à venir.

Sur le plan de la politique budgétaire, nous croyons que la prolongation de la loi sur les réductions d’impôt et pour l’emploi de Donald Trump (Tax Cuts and Jobs Act) accompagnée de réductions d’impôt supplémentaires pourraient faire grimper le déficit au niveau extraordinaire de 8 % du PIB. Cette situation devrait amener la croissance nominale du PIB nettement au-dessus de la tendance et améliorer les résultats économiques l’année prochaine, mais la durabilité de la croissance à long terme est plus incertaine. Le risque de stagflation augmentera d’autant plus dans les trimestres qui suivront si la politique entourant les tarifs douaniers est plus énergique et anticipée que prévu. La réduction de la migration nette pourrait renforcer ces risques en freinant la croissance et en exerçant des pressions à la hausse sur les salaires et l’inflation dans les services.

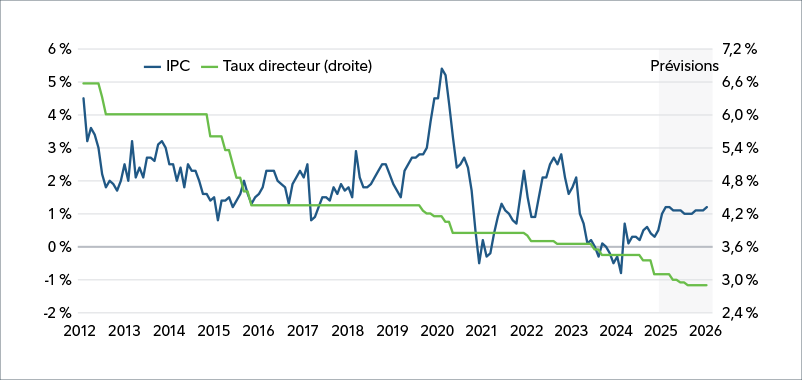

Cela dit, la récession redeviendra un risque sérieux seulement si la Réserve fédérale américaine fait une volte-face en réponse à un choc inflationniste et adopte un cycle de hausse. Le taux final attendu du cycle d’assouplissement de la banque centrale est maintenant plus élevé qu’avant les élections. Nous prévoyons le maintien d’une certaine forme d’assouplissement à l’aube de 2025, en attendant d’y voir plus clair sur l’incidence des tarifs douaniers, des changements importants en matière d’immigration ou de l’expansion de la politique budgétaire.

Le défi structurel de l’Europe

L’économie de la zone euro est presque stagnante depuis 2023 et elle est confrontée à une série de défis cycliques et structurels. En 2025, nous nous attendons à une progression cyclique, grâce à la baisse de l’inflation et des taux d’intérêt, ce qui devrait stimuler les dépenses d’investissement des sociétés et la confiance des consommateurs. Un revenu disponible réel plus élevé et des conditions de financement plus souples devraient permettre de libérer des économies excédentaires élevées pour alimenter la croissance de la consommation.

Cependant, les éventuels tarifs douaniers américains représentent un risque baissier, en particulier pour le secteur de l’automobile, et l’incertitude commerciale en résultant pourrait réduire la croissance jusqu’à un demi-point de pourcentage. L’Allemagne serait particulièrement touchée, alors qu’elle doit déjà composer avec le risque d’élections anticipées qui pourraient avoir lieu dès le premier trimestre.

Nous nous attendons à ce que la Banque centrale européenne (BCE) ramène rapidement les taux à 2,0 %, puis qu’elle procède plus graduellement pour les abaisser à 1,5 % d’ici la fin de 2025. Les tarifs douaniers plus élevés risquent d’inciter l’adoption de mesures d’assouplissement supplémentaires et accélérées, bien que la banque centrale devra surveiller toute faiblesse de la devise par rapport au dollar.

Même s’il était confronté à des défis semblables, le Royaume-Uni a fait légèrement mieux que la zone euro en 2024, et nous nous attendons à ce que cette dynamique se renforce en 2025. Le budget plus vaste du gouvernement travailliste devrait déjà stimuler la croissance. De plus, l’économie du Royaume-Uni, davantage axée sur les services, est moins exposée au risque d’une guerre commerciale. Compte tenu du resserrement du marché du travail, de l’amélioration de la croissance, des salaires rigides et de la politique budgétaire moins restrictive, nous nous attendons à ce que la Banque d’Angleterre adopte une approche plus lente que la BCE à l’égard des taux.

Réorientation des politiques de la Chine

La Chine progresse, mais non sans difficulté, dans sa quête d’une trajectoire de croissance plus lente, mais plus durable, axée sur la consommation intérieure et la fabrication de produits de luxe. Le virage des politiques du Politburo à la fin de 2024 marque une volonté claire de résoudre les enjeux qui ont freiné la demande intérieure, notamment le secteur immobilier, les dettes des gouvernements locaux, le manque d’entrain du marché boursier et la faible confiance des consommateurs. Les investisseurs suivront de près les progrès des grandes mesures annoncées au moment de la rédaction, ainsi que toute autre décision des autorités au cours des prochains mois.

Il reste à voir si les niveaux de croissance dont la Chine a besoin pourront être atteints dans un contexte où les sociétés doivent, en plus, composer avec l’imposition de tarifs douaniers sur leur plus gros marché que sont les États-Unis. Le secteur de la fabrication ne cesse de s’actualiser, en particulier les nouvelles industries émergentes, ce qui soutient la croissance globale du fait de la hausse des dépenses d’investissement et de la demande externe. Cependant, la consommation intérieure n’a pas connu de hausse marquée. Si les changements des politiques peuvent aider à stabiliser le marché immobilier, nous ne prévoyons pas un retour à une forte croissance en 2025. Nous pourrions plutôt voir un nouvel équilibre plus modeste s’installer.

D’autres facteurs de croissance se profilent et pourraient recevoir davantage de soutien politique. Des efforts d’urbanisation pourraient comprendre l’amélioration des infrastructures et de la connectivité entre les villes. La transition énergétique est une priorité, avec des incitatifs pour économiser de l’énergie partout, des appareils ménagers aux véhicules électriques. Enfin, Beijing pourrait consacrer plus d’efforts et de ressources à la résolution des enjeux d’endettement des gouvernements locaux, permettant aux autorités de mieux soutenir les ménages.

Comme toujours, il faudra attendre à l’année prochaine pour que les autorités publient la cible de croissance pour 2025, mais le consensus des prévisions du marché est inférieur à 5 %, même après les mesures de relance.

Les retombées de ces nouvelles mesures pourraient varier selon les économies, certains marchés émergents profitant davantage que d’autres des importations chinoises à faible coût, mais de qualité supérieure. En général, la Chine pourrait continuer d’exporter la déflation si l’assouplissement des politiques monétaires demeure limité et modéré. Si une hausse des tarifs douaniers est imposée par les États-Unis, l’expérience passée nous indique que les sociétés chinoises répondront en faisant preuve d’agilité pour limiter l’impact sur leurs bénéfices. Par ailleurs, les politiques de stabilisation macroéconomique joueront un rôle clé dans l’avenir économique de la Chine au cours de la prochaine année.

Ce document est publié par Fidelity Investments Canada s.r.i. (« FIC »). Sauf indication contraire, toutes les opinions exprimées sont celles de Fidelity International qui agit à titre de sous-conseiller pour certains mandats et produits de placements institutionnels de FIC.

Réservé à l’usage institutionnel.

Ce document s’adresse exclusivement aux professionnels en placements et ne saurait servir de référence aux investisseurs privés.

Il est fourni à titre indicatif seulement et s’adresse exclusivement à la personne ou à l’entité à qui il est transmis. Il est interdit de le reproduire ou de le transmettre à quiconque sans l’autorisation préalable de Fidelity.

Le contenu de ce document ne constitue pas une distribution ni une offre ou une sollicitation de recourir aux services de gestion de placement de Fidelity; il ne constitue pas non plus une sollicitation ou une offre d’achat ou de vente de titres dans tout territoire ou pays où une telle distribution ou une telle offre ne sont pas autorisées ou contreviendraient aux lois et règlements régionaux. Fidelity ne prétend pas que ce contenu soit pertinent dans toutes les régions ni que les opérations ou les services qui y sont mentionnés soient disponibles ou appropriés pour la vente ou l’utilisation dans tout pays ou toute juridiction, ou par tout investisseur ou toute contrepartie.

Ce document ne s’adresse pas aux personnes se trouvant aux États-Unis et ces dernières ne doivent prendre aucune décision en fonction de l’information qu’il contient; ce contenu est uniquement destiné aux personnes qui résident dans les territoires où la distribution des fonds correspondants est autorisée, ou dans lesquels cette autorisation n’est pas nécessaire. Fidelity n’est pas habilitée à gérer ou à distribuer des fonds ou des produits de placement aux personnes qui résident en Chine continentale ni à leur fournir des services de gestion ou de conseils en placement. Toute personne ou entité qui consulte cette information le fait de sa propre initiative, s’engage à respecter les lois et les réglementations locales applicables et devrait s’adresser à des conseillers professionnels.

Toute référence dans le présent document à des titres en particulier ne doit pas être interprétée comme une recommandation d’achat ou de vente de ces titres; elle est incluse à titre d’information seulement. Les investisseurs doivent également noter que les opinions exprimées ne sont peut-être plus d’actualité et que Fidelity peut avoir déjà pris des mesures en fonction de ces opinions. Les recherches et les analyses contenues dans le présent document ont été obtenues par Fidelity pour ses propres besoins à titre de gestionnaire de placements et peuvent déjà avoir été utilisées à ces fins. Ce document a été créé par Fidelity International.

Le présent article a été fourni par Fidelity Investments Canada s.r.i. (Fidelity) à titre informatif seulement.

Le rendement antérieur n’est pas une indication fiable des résultats futurs.

Ce document peut contenir de l’information provenant de sociétés qui ne sont pas affiliées à Fidelity (« contenu de tierces parties »). Fidelity n’a pas participé à la préparation, au choix ou à la rédaction de ce contenu de tierces parties et elle n’approuve ni ne recommande cette information, que ce soit de façon explicite ou implicite.

Fidelity International se rapporte au groupe de sociétés qui constitue l’organisation mondiale de gestion des placements et fournit des produits et des services dans des territoires à l’extérieur de l’Amérique du Nord. Fidelity, Fidelity International, le logo Fidelity International et le symbole F sont des marques de commerce de FIL Limited. Fidelity ne fait que transmettre des renseignements sur les produits et services, et ne fournit aucun conseil en placement fondé sur la situation personnelle des investisseurs.